2018全年 IB (Interactive Brokers) 股票債券組合成績與檢討,回報-20%

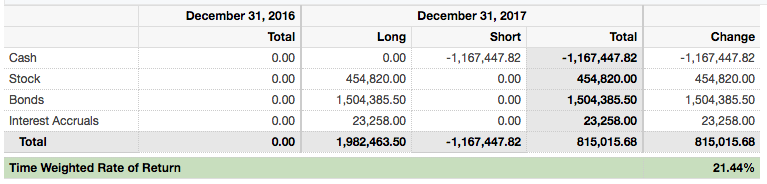

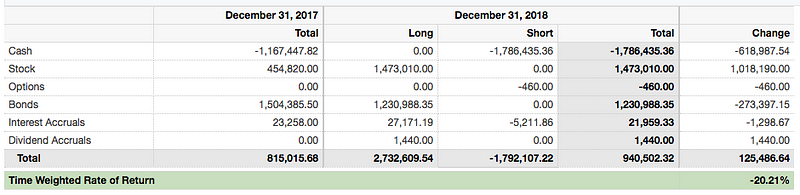

用了IB (Interactive Brokers)投資債券和股票組合一年半。首半年成績很非常好,時間加權回報(Time Weighted Rate of Return)是21%,如下圖。及後,加大了投資,也做了些組合變化,可惜2018年的回報沒有想像中的好,出現了倒退,時間加權回報是-20%,如下圖。這文章主要細看這個投資組合2018年的成績,包括債券和股票,也會看到現金流的變化,最後會作出一些檢討。

成績

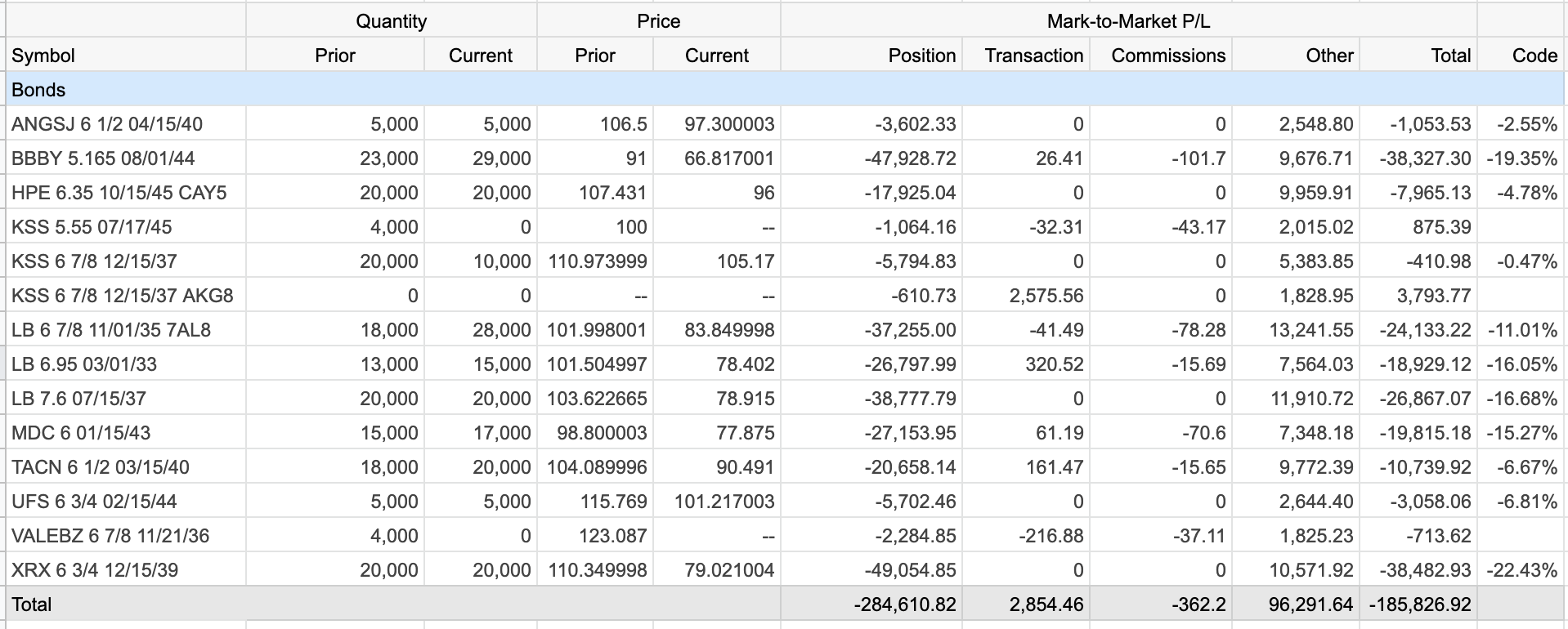

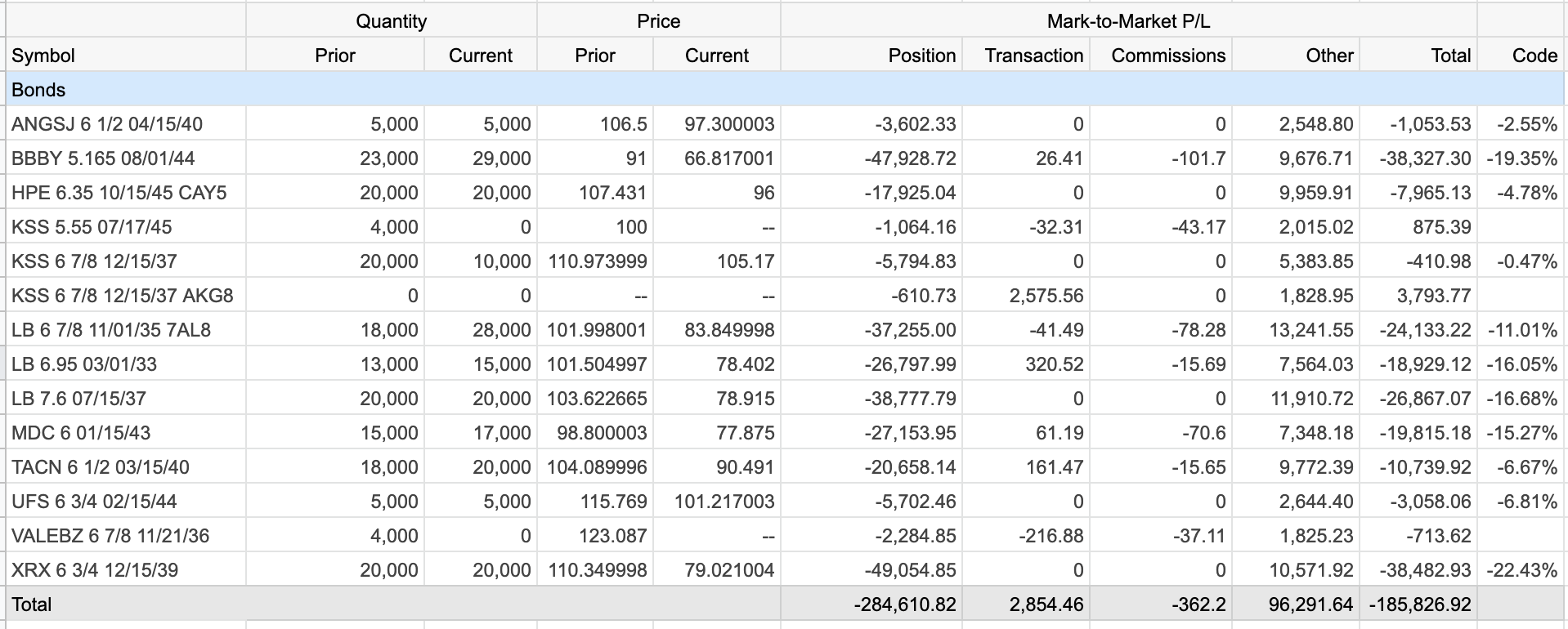

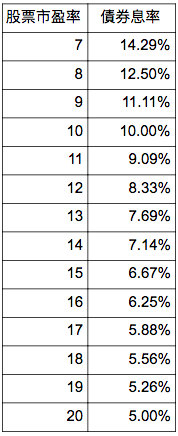

從整個投資組合來看,主要變化是股票和債券的比例如下圖。債券股票比較由原來的8:2到現在的在5:5。原因有二,一是主動加大股票比重。參考下表,從投資回報來角度來看,如不理會現金流,與其買入回報7%的債券,何不買入市盈率10的股票呢?二是債券價格跌幅驚人,其間債券價格總共下跌了$284,610,佔債券投資額23%。相反,股票價格只下跌了$18,950,佔股票投資額1%。

債券

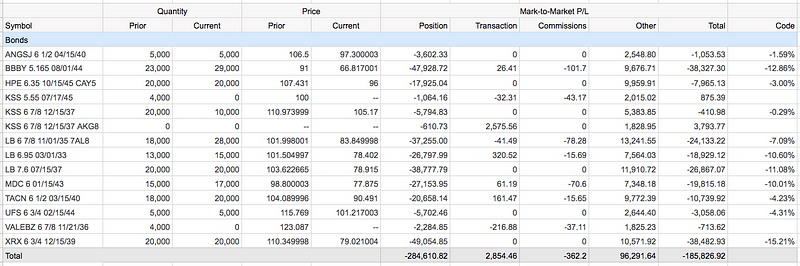

先看一下債券成績如下圖。每一隻債券,扣除已收到的債息後,都是出現負回報。

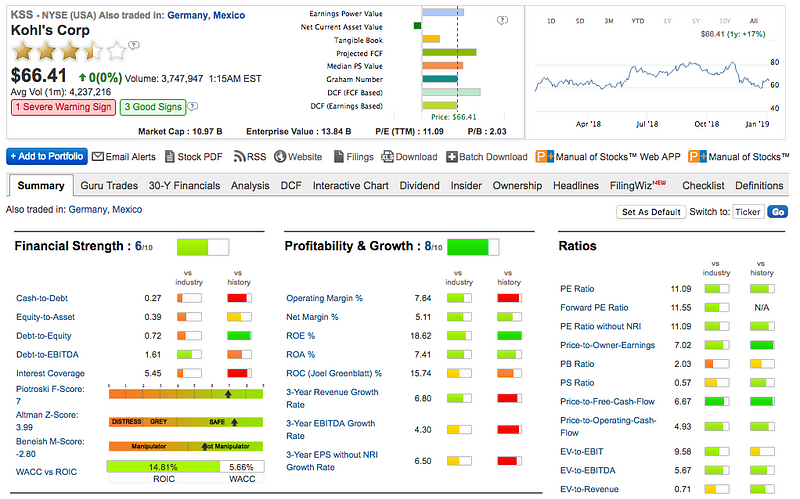

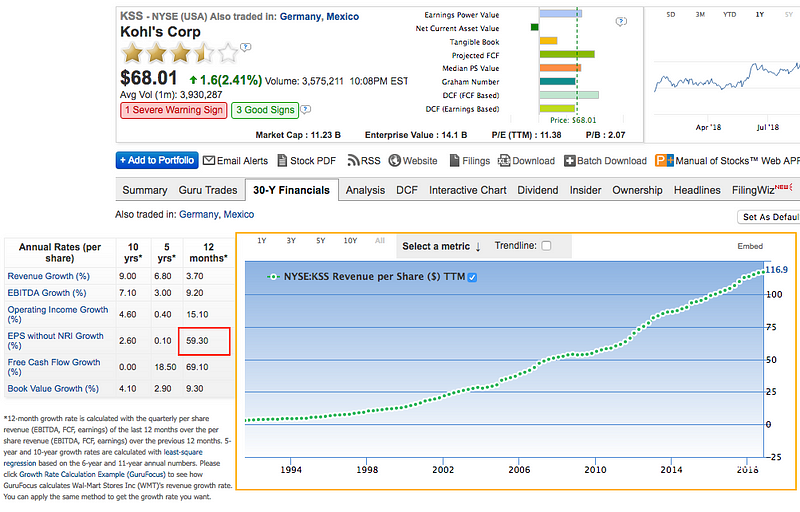

跌幅最少的是KSS,Kohl’s Corp,穆迪評級是Baa2,從事百貨零售,其財務穏定,如下圖。去年總回報(包括收到券息)是-0.29%。其去年每股盈利上升59%,如下圖。

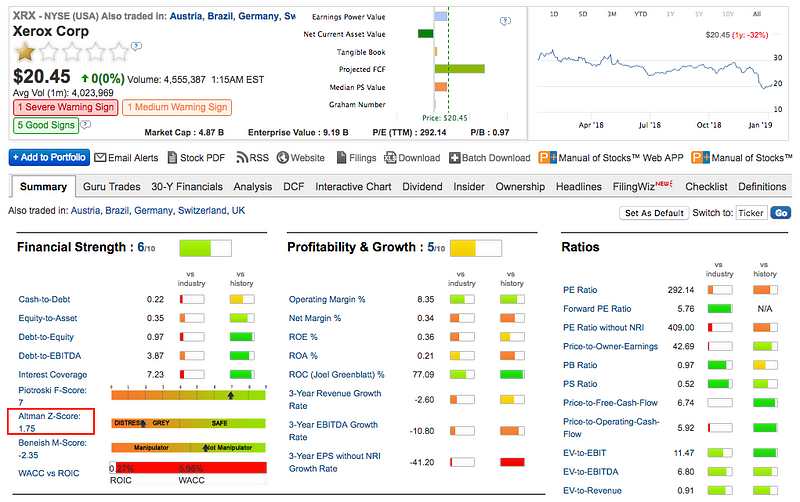

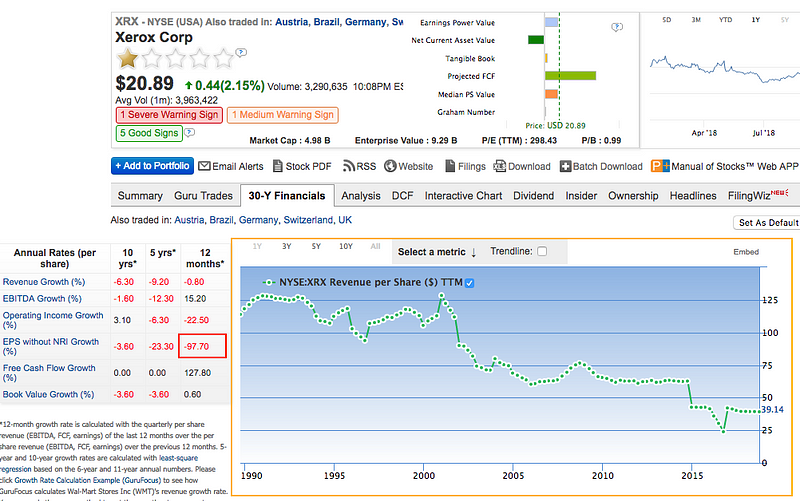

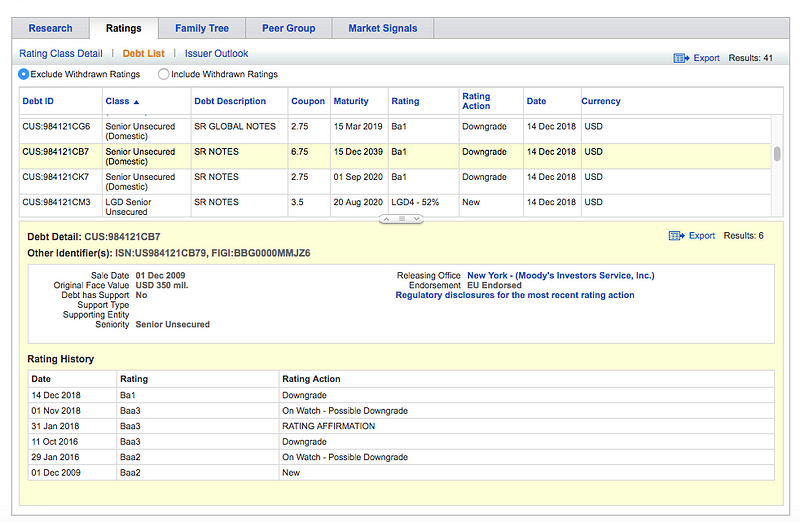

跌幅最大的是XRX,Xerox Coropration,穆迪評級是Ba1,從事辦工室軟件及硬件的解決方案。其財務不太穩定,Altman Z-Score 是1.75,如下圖。表示公司有可能在兩年內倒閉。去年總回報(包括收到券息)是-15.21%。其去年每股盈利下跌97.7%,如下圖。。另外,在去年12月,穆迪把它的評級由Baa3下調到Ba1,如下圖。

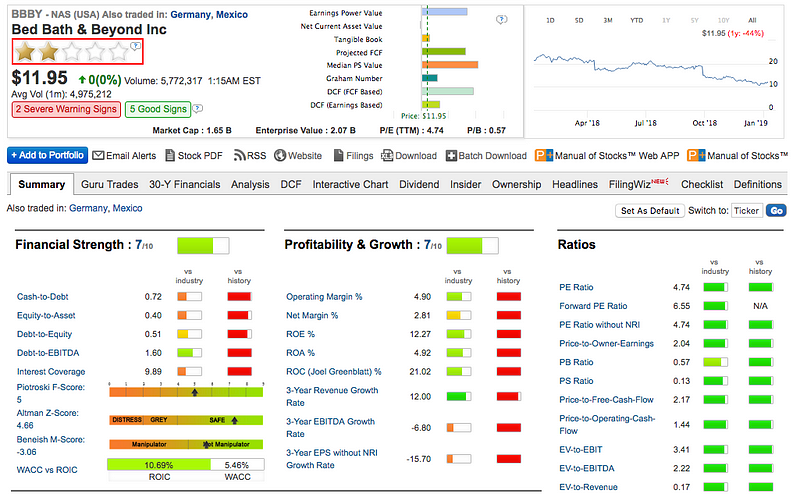

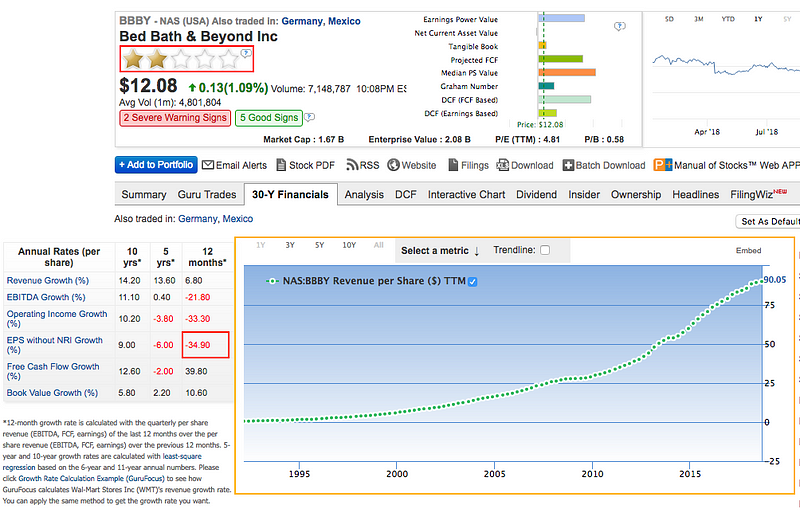

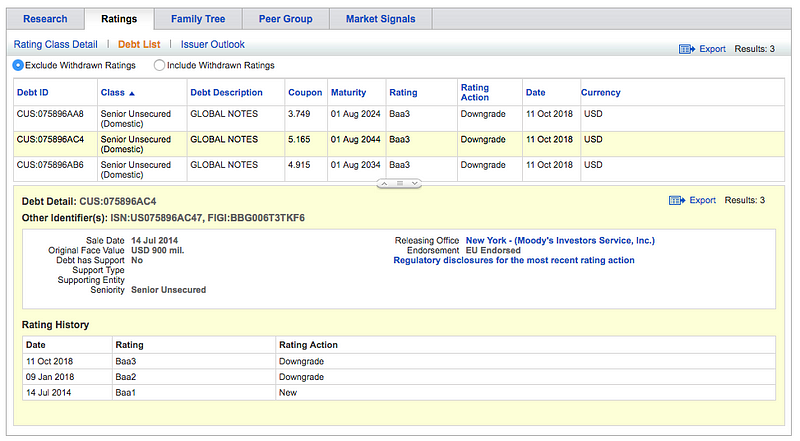

跌幅第二最大的是BBBY,Bed Bath & Beyond Inc,穆迪評級是Baa3,從事家品零售。其財務尚算穏定,如下圖。去年總回報(包括收到券息)是-12.86%。其去年每股盈利下跌34.9%,如下圖。另外,在去年1月及10月,穆迪把它評級由Baa1下調到Baa3,如下圖。

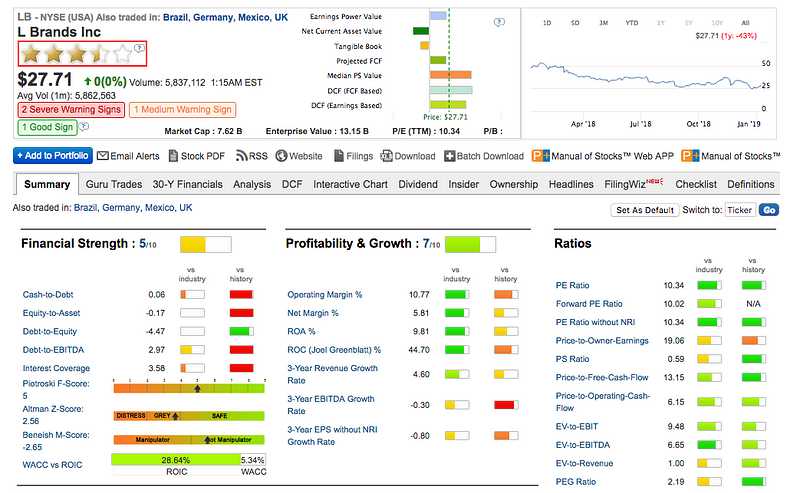

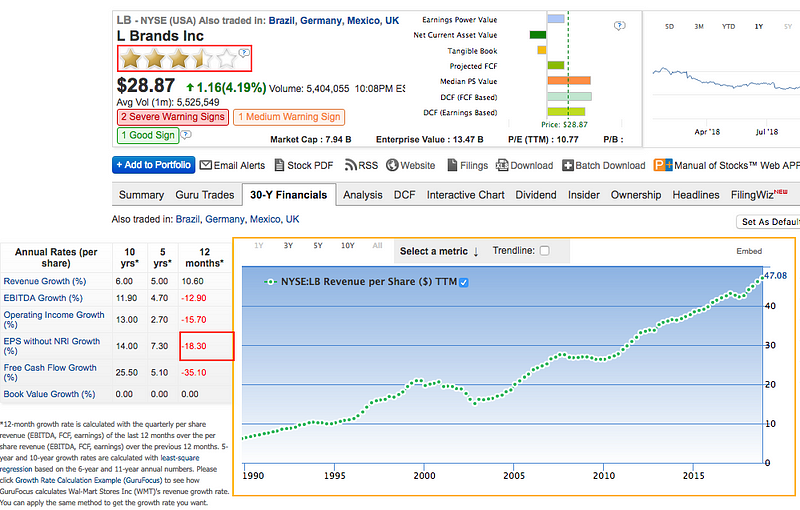

跌幅第三最大的是LB,L Brands Inc,穆迪評級是Ba1,從事女性服飾,Victoria’s Secret是它旗下的產品。其財務不太穩定,Alman Z-Score 2.56,財務上有點壓力,如下圖。買了它的三隻債券,分別2035年,2033年和2037年到期,去年總回報(包括收到券息)分別是-7.09%,-10.6%及-11.06%。其去年每股盈利下跌18.3%,如下圖。另外,穆迪把它們評級也不同分別是Ba1,Ba2及Ba2。

股票

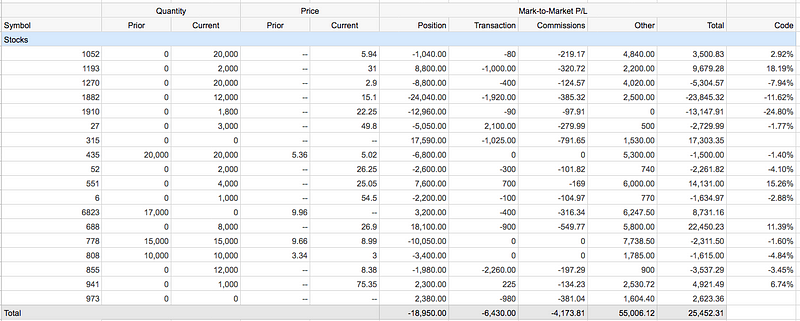

股票成績如下,包括已收的股息和賣出的數碼通(315),香港電訊(6823)和歐舒丹(973),盈利$25,452,回報大概1.7%,整體如下圖。

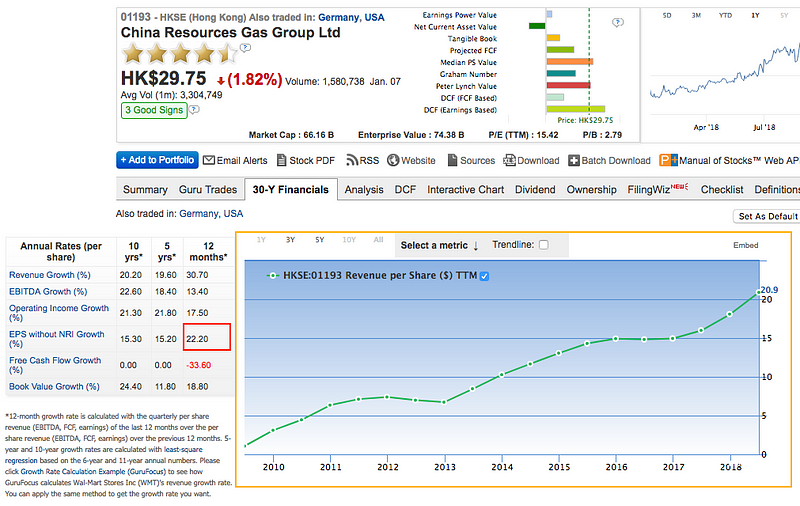

成績最好是華潤燃氣(1193),從事內地天然氣分銷,回報是18.19%。其去年每股盈利上升22.2%。

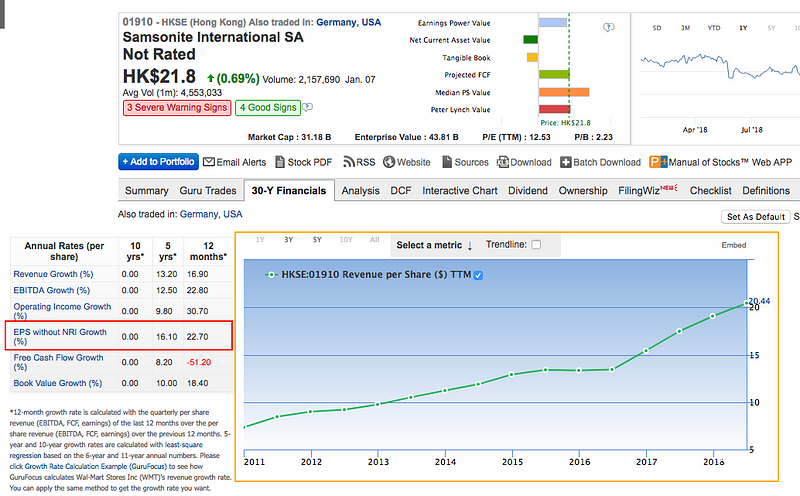

成績最差是新秀麗(1910),著名旅遊用品品牌,回報是-24.8%。其去年每股盈利上升22.7%。

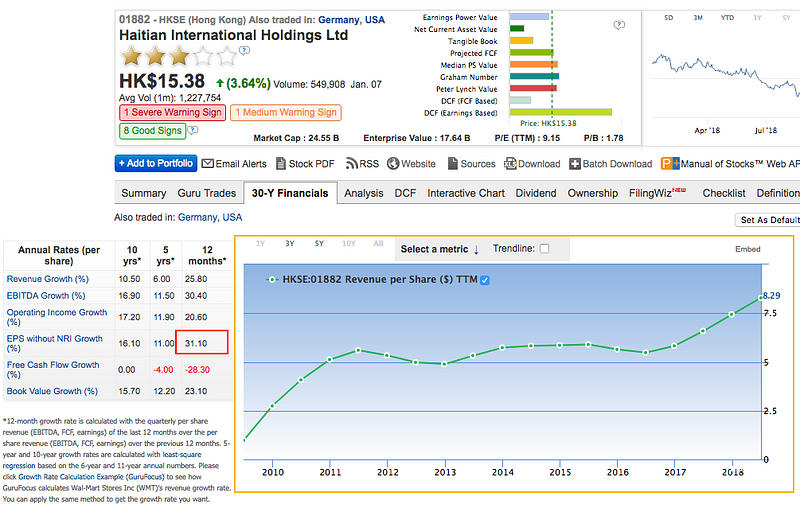

成績第二差最1882海天國際,從事注塑機製造及分銷,回報是-11.62%。其去年每股盈利上升31.1%。

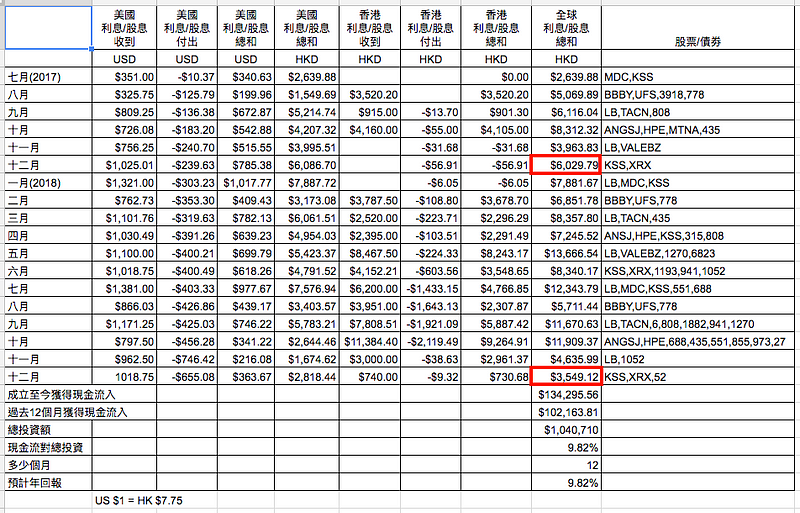

現金流

過去12個月,每個月現金流都是正數,足夠支付借貸所需要的利息。但由於借貸比去年多,要支付的利息比去年多,而且新購入的產品,不是固定收益的債券,而是股票,所以現金流入比去年差。如今年12月,只收到$3,549,比去年$6,029少了41%,可參考下圖。而去年總支付的借貸利息是港元$8,443和美元$5,685,以港元計合共是$52,996。

檢討

債券價格受多方面影響,包括利率變動、公司盈利和信貸評級。

去年美國基準利率由1.42%升到2.4%,約1%。專業投資者會用Discounted Cash Flow 替債券估值(參考資料連結)。當美國基準利率(即折現率)上升,長年期債券的估值會跌得比短年期的多,亦因此,長年期債券的價格會跌得比短年期的多。從相反角度看,當美國基準利率下跌,長年期債券的估值會升得比短年期的多。亦因此,長年期債券的價格會升得比短年期的多。

組合內KSS表現最好,相信跟它的盈利表現有關,由於其去年盈利上升59%。相反,表現最差的XRX,BBBY和LB,都有盈利倒退。

表現最差的XRX和BBBY,去年都有被穆迪下調信貸評級。XRX被下調了一級,BBBY被下調了兩級。為什麼XRX的跌幅更大呢?原因可能是XRX的評級是由投資級別下降至垃圾級別。相反BBBY被降級至Baa3後,仍然是投資級別。

組合內的債券都是長年期的,而且年初增持了BBBY和LB,所以今年債券組合跌幅很大。如果來年美國基準利率停止上升或開始下跌,2019年可能是買入長年期債券的好時機。目前不會賣出債券,但要留意XRX,如果它倒閉,有可能全部損失。日後,買入債券前要先定立目標,如果目標是要穩定債券價格來保護股票組合,應選是擁有穩定盈利,投資級別和年期短的。相反,如果目標是要升值,可找一些評級是Ba1級別的,因為當債券評級由Ba1升到Baa3,由垃圾級別升到投資級別時,債券價格可能有不錯的升幅。

跌幅最大的股票是新秀麗(1910)和海天國際(1882),從已公佈業績,看不到有盈利倒退的問題。下跌原因,相信是投資者擔心貿易戰對它們的影響。新秀麗(1910)不太擔心,因為它已是行業的龍頭,相信經一兩年的低潮,可以復元。現時P/E約12,其過去五年平均P/E約18。而海天國際(1882),目前看到的數據還是樂觀。要看它三月公佈的全年業績,才知貿易戰對它的影響有多大。現時P/E約10,其過去五年平均P/E約13。

由於投資股票的比例比以前多,現金流減少了。今年要留意股票的資產增值是否合理,如果有些股票估價太高,可以賣出去,再換入低水的。明年可以在現金流表加入已實現利潤一欄,以增加現金流數額。

後記:

本文删掉了筆者推薦Interactive Brokers (IB)一段,筆者不建議散戶使用IB。成也槓杆,敗也槓杆,筆者因錯誤使用槓杆而錄得嚴重虧損。

Code 本來是顯示收了債息後的回報,但那個算式有點問題。現在更新如下。

參考資料:

債券估值方法

債券原來咁難玩,之前都想學下。雖然到期可攞返,但長期都難攪。

回覆刪除新秀麗我會小心,第一佢唔係 big 4 會計睇數,第二以前同佢子公司做過生意,好識造數。佢比人追撃是有原因。之前生意好,啲喼係咁加價,因為大陸佬買,但近期冇咁 hit。之後都係靠收購tumi, ebag 整大條數,生意一唔得就煩。

多謝提醒。原來呢間野咁古惑,咁我小心d。之前睇佢年報怪怪地,有兩盤數,一盤比投資者睇,一盤係跟會計標準,番到家鄉換馬。

回覆刪除樓主, 是債券年期的問題,,你所選的債券都是超長年期, 很容易受息率影響,波幅會比較大。本人都有一籃子債券在IB,年期比較短,如3至6年,去年9月開始建倉,都經歷了年尾年頭的波動,現在組合整體已收復失地,連利息在內,還有14%的增幅。債券是值得投資,但要僅慎選擇。

回覆刪除Mino,

刪除你的成績很好,純債券半年有14%增幅。我自己,不計利息,現在LB和BBBY的回報是-15%。絶對同意,長年期債券,特別受息率影響。為了提高組合的穏定性,最近買的,也是只是2028年到期的DDS。

謝謝保羅資訊

回覆刪除King兄,

刪除多謝支持!

樓主你好.. 想問問債券回報表中Mark-to-Market P/L的Position是如何計出? 它是代表什麼? 怎樣用Total去算出Code(回報)?

回覆刪除好像BBBY那一行, 總投資額已是29000*66.817=HKD1,937,693. 但這數目比起你的總投資額真是太大, 在那裡理解出錯呢?

Andy兄,

刪除抱歉,Code那個數值算式有問題,已在後記更新。計算法方如下。

以BBBY之例,(-38.327/7.75)/((29,000*66.81/100)-(47928.72/7.75))。

因意大概是把年尾的價值減去跌了的市值,得出年初的價值。再張虧損除以這個年初的價值,得出Code的值。

債券價格以100為面值,29000*US$66.81 需要 US$19,376.9,公式(29,000*66.81/100)。

多謝你指出問題。

Paul兄,

刪除謝謝你的分享.

但還是不太清楚那算式如何得出BBBY的Code: -19.35%.

若算式是(-38327/7.75)/((29000*66.81/100)-(47928.72/7.75))*100, Code應為 -37.49%

年尾的價值減去跌了的市值,得出年初的價值((29000*66.81/100)*7.75-(47928.72)), 它和(23000*91/100*7.75)應如何理解及區分?

為何這Code值需要用虧損除以年初價值, 何不虧損除以年尾價值?

不好意思,新手一名,比較多問題.. 😅

多多指教. 🙏🙏

Andy兄,

刪除抱歉,我的算式打少了個負號,47928.72 這個值應是負。如下:

(-38.327/7.75)/((29,000*66.81/100)-(-47928.72/7.75)) =-4945/25558=-19%。

因為我年中有加注,年初是23000,年尾是29000。我不知道加注時的價格,但我又想求年初的值,所以用年尾的價減去虧損。

用年初的值做份母,會比用年尾的值做份母正規一點。如年初是100,年尾只得50。那虧損是50%(50/100),但如果用年尾做份母,虧損就是100%(50/50)。

多謝你指出問題。

明白了, 謝謝指教.. 🙏🙏

刪除作者已經移除這則留言。

回覆刪除保羅你好

回覆刪除我現正學習在IB買US Corp Bond

但發現用market scanner不能知道min bid ask size,往往找到心儀研究才發現min ask size可能要100K 起..

請問有辦法set ask size limit 的嗎?

Thanks!

Unknown兄,

刪除多謝留言。

你可以試下用Advanced Maket Scanner。如下。

File->New Window->Advanced Market Scanner -> Corporate Bonds -> Market Data -> Quantity。

paul 兄, 我見支付的借貸利息都不少, 想問下共用了多少槓桿? 前後本金分別是多少, thx !!

回覆刪除因在學習, 想知多少少.. thx !!

Richman兄,

刪除多謝留言。

我過去一年,槓桿太約在2.7-3之間。本金 HK$ 1.1M。2年半時間至今,帳面利潤只有大約$50K。